Bộ Tài chính ban hành Thông tư 96/2015/TT-BTC Ngày 22/6/2015, hướng dẫn về thuế thu nhập doanh nghiệp (TNDN) tại Nghị định 12/2015/NĐ-CP có hiệu lực thi hành từ ngày 06/08/2015 và áp dụng cho kỳ tính thuế thu nhập doanh nghiệp từ năm 2015 trở đi. Bài viết này giúp các bạn hiểu rõ hơn các nội dung sau:

- Thuế TNDN

- Sửa đổi, bổ sung Khoản 1 Điều 3 Thông tư 78/2014/TT-BTC.

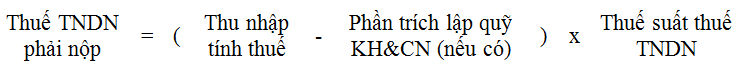

- Số thuế thu nhập doanh nghiệp phải nộp trong kỳ tính thuế bằng thu nhập tính thuế trừ đi phần trích lập quỹ khoa học và công nghệ (nếu có) nhân với thuế suất thuế thu nhập doanh nghiệp.

- Thuế thu nhập doanh nghiệp phải nộp được xác định theo công thức sau:

– DN Việt Nam đầu tư ở nước ngoài chuyển phần thu nhập sau khi đã nộp thuế TNDN ở nước ngoài của doanh nghiệp về Việt Nam đối với các nước đã ký Hiệp định tránh đánh thuế hai lần thì thực hiện theo quy định của Hiệp định; đối với các nước chưa ký Hiệp định tránh đánh thuế hai lần thì trường hợp thuế TNDN ở các nước mà doanh nghiệp đầu tư chuyển về có mức thuế suất thuế TNDN thấp hơn thì thu phần chênh lệch so với số thuế TNDN tính theo Luật thuế TNDN của Việt Nam.

– Đối với khoản thu nhập từ dự án đầu tư tại nước ngoài được kê khai vào quyết toán thuế TNDN của năm có chuyển phần thu nhập về nước theo quy định của pháp luật về đầu tư trực tiếp ra nước ngoài. Khoản thu nhập (lãi), khoản lỗ phát sinh từ dự án đầu tư ở nước ngoài không được trừ vào số lỗ, số thu nhập (lãi) phát sinh trong nước của doanh nghiệp khi tính thuế TNDN.

– Trường hợp doanh nghiệp Việt Nam đầu tư ở nước ngoài có chuyển phần thu nhập về nước mà không thực hiện kê khai, nộp thuế đối với phần thu nhập chuyển về nước thì cơ quan thuế thực hiện ấn định thu nhập chịu thuế từ hoạt động sản xuất kinh doanh tại nước ngoài theo quy định của Luật Quản lý thuế.

– Đơn giản hóa hồ sơ, tài liệu khi kê khai và nộp thuế của DN Việt Nam đầu tư ra nước ngoài đối với khoản thu nhập từ dự án đầu tư tại nước ngoài đảm bảo tương đồng với trường hợp áp dụng hiệp định, bao gồm:

+ Bản chụp Tờ khai thuế thu nhập ở nước ngoài có xác nhận của người nộp thuế;

+Bản chụp chứng từ nộp thuế ở nước ngoài có xác nhận của người nộp thuế hoặc bản gốc xác nhận của cơ quan thuế nước ngoài về số thuế đã nộp hoặc bản chụp chứng từ có giá trị tương đương có xác nhận của người nộp thuế.

- Xác định thu nhập tính thuế (sửa đổi, bổ sung Khoản 2 Điều 4Thông tư 78/2014/TT-BTC)

Hướng dẫn rõ hơn về chuyển lỗ năm tiếp theo giữa các loại thu nhập, cụ thể:

+ ND trong kỳ tính thuế có các hoạt động chuyển nhượng bất động sản, chuyển nhượng dự án đầu tư, chuyển nhượng quyền tham gia thực hiện dự án đầu tư (trừ dự án thăm dò, khai thác khoáng sản) nếu bị lỗ thì số lỗ này được bù trừ với lãi của hoạt động sản xuất kinh doanh (bao gồm cả thu nhập khác quy định tại Điều 7 Thông tư số 78/2014/TT-BTC), sau khi bù trừ vẫn còn lỗ thì tiếp tục được chuyển sang các năm tiếp theo trong thời hạn chuyển lỗ theo quy định.

3.Thời điểm xác định doanh thu dùng để tính thuế TNDN (sửa đổi, bổ sung Khoản 2 Điều 5 Thông tư 78/2014/TT-BTC)

– Thời điểm xác định xác định doanh thu để tính thu nhập chịu thuế:

+ Đối với hoạt động bán hàng hóa là thời điểm chuyển giao quyền sở hữu, quyền sử dụng hàng hóa cho người mua.

+ Đối với hoạt động cung ứng dịch vụ là thời điểm hoàn thành việc cung ứng dịch vụ hoặc hoàn thành từng phần việc cung ứng dịch vụ cho người mua trừ trường hợp nêu tại Khoản 3 Điều 5 Thông tư số 78/2014/TT-BTC (doanh thu để tính thu nhập chịu thuế trong một số trường hợp cụ thể), Khoản 1 Điều 6 TT số 119/2014/TT-BTC (doanh thu để tính thu nhập chịu thuế đối với hàng hoá, dịch vụ dùng để trao đổi).